Pendant 42 ans, le platine régnait en maître sur l’or. Depuis 2011, la hiérarchie s’est inversée. Mais l’explosion actuelle du platine annonce-t-elle une reconquête historique ?

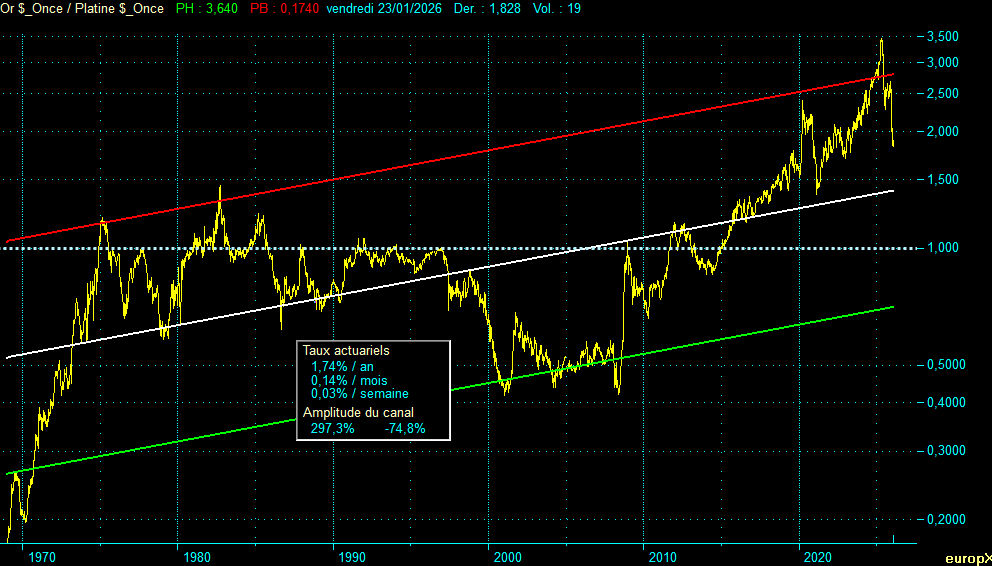

En résumé : L’analyse de 57 ans de données hebdomadaires (1969-2026) révèle une inversion structurelle majeure à partir de 2015 : le platine, historiquement plus précieux que l’or, a perdu sa couronne au profit du métal jaune. Le Dieselgate de 2015 a accéléré ce décrochage en condamnant le diesel européen. Mais depuis septembre 2022, le platine bondit de +225 % tandis que le ratio Or/Platine amorce une décrue. À 2 722 $ l’once, le métal blanc reste sous sa résistance technique (4 606 $) et conserve un potentiel de +69 %. Assiste-t-on à la reconquête d’un métal injustement délaissé ?

Vous préférez écouter ? Voici la version audio du résumé 👇

Introduction : Quand le métal des rois perd sa couronne

Le 3 janvier 1969, une once de platine s’échangeait à 237,60 $ — soit 5,7 fois le prix de l’or. Le platine était alors le métal précieux par excellence, plus rare, plus noble, plus convoité que son rival jaune. Les bagues de fiançailles les plus prestigieuses étaient en platine, pas en or.

Cinquante-sept ans plus tard, le 23 janvier 2026, l’once de platine culmine à 2 722,10 $ — mais l’or atteint 4 978 $. Le ratio s’est inversé : l’or vaut désormais 1,83 fois le platine. Comment expliquer ce renversement historique ? Et surtout : le platine peut-il reconquérir sa prime ?

Cette analyse s’appuie sur un dataset de 2 976 observations hebdomadaires couvrant 57 ans d’histoire, identifiant 10 cycles complets du platine avec leurs sommets et creux. Elle intègre également l’évolution du ratio Or/Platine, véritable baromètre de la valeur relative des deux métaux nobles.

Trois grandes périodes structurent cette étude : l’âge d’or du platine (1969-2011), le détrônement (2011-2022), et la reconquête en cours (2022-2026). Chacune correspond à une mutation profonde des fondamentaux industriels et monétaires qui gouvernent ces marchés.

Pour le contexte macroéconomique détaillé des cycles 1 à 8 (chocs pétroliers, Volcker, mondialisation, crise de 2008), nous renvoyons le lecteur à notre analyse complète sur l’or. Le présent article se concentre sur les spécificités du platine — notamment le Dieselgate, catalyseur majeur de son décrochage.

PREMIÈRE PÉRIODE (1969-2011) : L’âge d’or du platine

42 ans de suprématie sur l’or

De 237,60 $ (janvier 1969) à 1 872 $ (septembre 2011) : multiplication par 7,9 en 42 ans.

Pendant plus de quatre décennies, le platine a régné en maître sur le marché des métaux précieux. Sa rareté géologique (30 fois plus rare que l’or), ses propriétés catalytiques uniques et son prestige joaillier lui conféraient une prime structurelle sur l’or.

Le ratio Or/Platine : un indicateur de confiance

Le ratio Or/Platine oscillait généralement sous 1,0 pendant cette période, signifiant que le platine valait plus cher que l’or :

| Date | Ratio Or/Platine | Interprétation |

|---|---|---|

| Janvier 1969 | 0,17 | Platine = 5,9× l’or |

| Février 1974 | 0,57 | Platine = 1,8× l’or |

| Janvier 2001 | 0,42 | Platine = 2,4× l’or |

| Mai 2008 | 0,43 | Platine = 2,3× l’or |

| Septembre 2011 | 1,00 | Parité historique |

Les exceptions à cette règle (ratio > 1) coïncidaient systématiquement avec des crises majeures : chocs pétroliers (1974-1976), Volcker (1982), récession (1991), éclatement bulle internet (2001), Lehman (2008). À chaque fois, l’or captait les flux refuge tandis que le platine, métal industriel, souffrait du ralentissement économique.

Mais ces inversions restaient temporaires. Dès la reprise économique, le platine reconquérait sa prime. Jusqu’en 2011.

Les huit premiers cycles (1969-2011)

Lecture : Chaque cycle complet va d’un creux au creux suivant (colonne 4). La colonne 2 indique la phase haussière (creux → sommet) et la colonne 3 sa performance.

| Cycle | Phase haussière | Hausse | Durée totale creux → sommet → creux |

|---|---|---|---|

| 1 | 1971-1974 | +170 % | 5,16 ans |

| 2 | 1976-1980 | +601 % | 6,23 ans |

| 3 | 1982-1983 | +94 % | 2,72 ans |

| 4 | 1985-1986 | +185 % | 6,80 ans |

| 5 | 1991-1997 | +49 % | 6,84 ans |

| 6 | 1998-2001 | +89 % | 2,99 ans |

| 7 | 2001-2008 | +422 % | 7,00 ans |

| 8 | 2008-2011 | +141 % | 7,23 ans |

Le cycle 7 (Phase de hausse : 2001-2008) mérite une attention particulière : le platine explose de +422 %, porté par le supercycle des matières premières et l’explosion de la demande automobile mondiale — notamment chinoise. Les catalyseurs automobiles (pots catalytiques) absorbent alors 40 % de la production mondiale de platine.

Bilan 1969-2011 : Le platine multiplie sa valeur par 7,9 en 42 ans, traversant 8 cycles complets. Malgré des corrections parfois brutales (-74 % en 1980-1982), il reconquiert systématiquement sa prime sur l’or. La parité de septembre 2011 (ratio = 1,00) apparaît alors comme une anomalie temporaire, liée à la crise européenne et aux QE massifs favorisant l’or.

DEUXIÈME PÉRIODE (2011-2022) : Le détrônement

L’inversion structurelle

De 1 872 $ (septembre 2011) à 836 $ (septembre 2022) : effondrement de -55 % en 11 ans.

Contrairement aux crises précédentes, l’inversion de 2011 ne se corrige pas. Le ratio Or/Platine s’installe durablement au-dessus de 1,0, puis s’envole :

| Date | Ratio Or/Platine | Événement clé |

|---|---|---|

| Septembre 2011 | 1,00 | Parité — point de bascule |

| Janvier 2016 | 1,31 | Post-Dieselgate |

| Mars 2020 | 2,41 | COVID — record historique |

| Septembre 2022 | 2,05 | Creux du platine |

L’or devient structurellement plus cher que le platine — une première en 42 ans d’histoire.

Le Dieselgate : le coup de grâce (2015)

Le 18 septembre 2015, l’Agence américaine de protection de l’environnement (EPA) révèle que Volkswagen a truqué les tests d’émissions de 11 millions de véhicules diesel. Le scandale ébranle l’industrie automobile mondiale.

Conséquences immédiates pour le platine :

Le diesel représentait 80 % de la demande automobile de platine (contre le palladium pour l’essence). Les catalyseurs diesel — ces filtres qui réduisent les émissions polluantes — sont massivement consommateurs de platine.

Le Dieselgate déclenche une vague de défiance :

- Interdictions urbaines : Paris, Madrid, Athènes, Mexico annoncent l’interdiction des véhicules diesel d’ici 2025

- Effondrement des ventes : La part du diesel dans les immatriculations européennes chute de 52 % (2015) à 16 % (2024)

- Substitution technologique : L’électrique remplace le diesel, supprimant totalement le besoin de catalyseurs

- Arbitrage palladium : Les constructeurs privilégient l’essence (palladium) au diesel (platine)

Impact sur le ratio : Entre janvier 2016 (ratio 1,31) et mars 2020 (ratio 2,41), l’or devient presque 2,5 fois plus cher que le platine. Le métal blanc perd en une décennie sa prime millénaire.

Cycles 9 et 10 : la traversée du désert

Lecture : Ces deux cycles sont présentés par leur phase baissière (sommet → creux), qui caractérise la « traversée du désert » du platine.

| Cycle | Phase baissière | Baisse | Évolution ratio |

|---|---|---|---|

| 9 | 2016-2020 | -46 % (sommet→creux) | 1,18 → 2,41 |

| 10 | 2020-2022 | -35 % (sommet→creux) | 1,38 → 2,05 |

Le cycle 9 (phase de baisse : 2016-2020) est le plus destructeur de l’histoire du platine en termes de perte de statut relatif. Si la baisse de -46 % reste inférieure à l’effondrement de 1980-1982 (-74 %), c’est durant cette période que le ratio Or/Platine explose de 1,18 à 2,41 — l’or devient plus de deux fois plus cher que le platine, une première historique durable. L’or capte tous les flux refuge, le platine s’effondre avec l’industrie automobile.

Le cycle 10 (2020-2022) voit un bref rebond (+108 % de mars 2020 à février 2021), mais le platine replonge rapidement. En septembre 2022, il touche 836 $ — son plus bas niveau depuis 2008.

Bilan 2011-2022 : Le platine perd 55 % de sa valeur en 11 ans, alors que l’or progresse de +68 %. Le Dieselgate a structurellement détruit la demande industrielle qui soutenait la prime du platine. Le métal blanc semble condamné à un rôle secondaire.

TROISIÈME PÉRIODE (2022-2026) : La reconquête ?

L’explosion en cours

De 836 $ (septembre 2022) à 2 722 $ (janvier 2026) : +225,61 % en 3,39 ans.

Contre toute attente, le platine amorce fin 2022 une des hausses les plus spectaculaires de son histoire. Cette performance de +225 % en 3,4 ans le place au troisième rang des explosions historiques, derrière 1976-1980 (+601 %) et 2001-2008 (+422 %).

Les catalyseurs de la renaissance

1. L’hydrogène vert

Le platine est irremplaçable dans les piles à combustible (fuel cells) qui alimentent les véhicules à hydrogène. Chaque pile nécessite 30 à 60 grammes de platine — soit 10 fois plus qu’un catalyseur diesel.

L’Union européenne, la Chine et le Japon ont massivement investi dans l’hydrogène comme vecteur de décarbonation. Le marché des piles à combustible devrait être multiplié par 10 d’ici 2030, créant une demande structurelle de platine.

2. Le déficit d’offre

La production mondiale de platine stagne autour de 190 tonnes/an, dont 70 % provient d’Afrique du Sud. Les mines sud-africaines souffrent de sous-investissement chronique, de coupures électriques (load shedding) et de tensions sociales.

Le World Platinum Investment Council estime le déficit à 700 000-850 000 onces pour 2025 seul, avec une production sud-africaine en baisse de 6 % — le déséquilibre offre/demande le plus marqué depuis 20 ans.

3. La reconstitution des stocks

Les constructeurs automobiles, échaudés par les ruptures d’approvisionnement post-COVID, reconstituent leurs stocks de métaux stratégiques. Le platine, longtemps délaissé, bénéficie de ce mouvement de restockage.

4. L’arbitrage Or/Platine

À un ratio Or/Platine de 2,0+, certains investisseurs institutionnels considèrent le platine comme structurellement sous-évalué par rapport à l’or. Des stratégies de mean reversion (retour à la moyenne) parient sur une convergence vers la parité historique.

Le ratio amorce sa décrue

| Date | Ratio Or/Platine | Tendance |

|---|---|---|

| Février 2021 | 1,38 | Rebond COVID |

| Septembre 2022 | 2,05 | Creux platine |

| Avril 2025 | 3,48 | Pic du ratio |

| Janvier 2026 | 1,83 | Décrue en cours |

Le ratio a atteint un pic extrême en avril 2025 (3,48) — l’or valait alors 3,5 fois le platine. Depuis, la tendance s’est inversée. À 1,83, le ratio reste historiquement élevé mais la direction est claire : le platine regagne du terrain.

Bilan 2022-2026 : Le platine réalise une performance de +225 % en 3,4 ans, sa troisième plus forte explosion historique. Les fondamentaux ont changé : l’hydrogène remplace le diesel comme moteur de demande. Le ratio Or/Platine, après avoir atteint des extrêmes, amorce une normalisation. La reconquête est engagée.

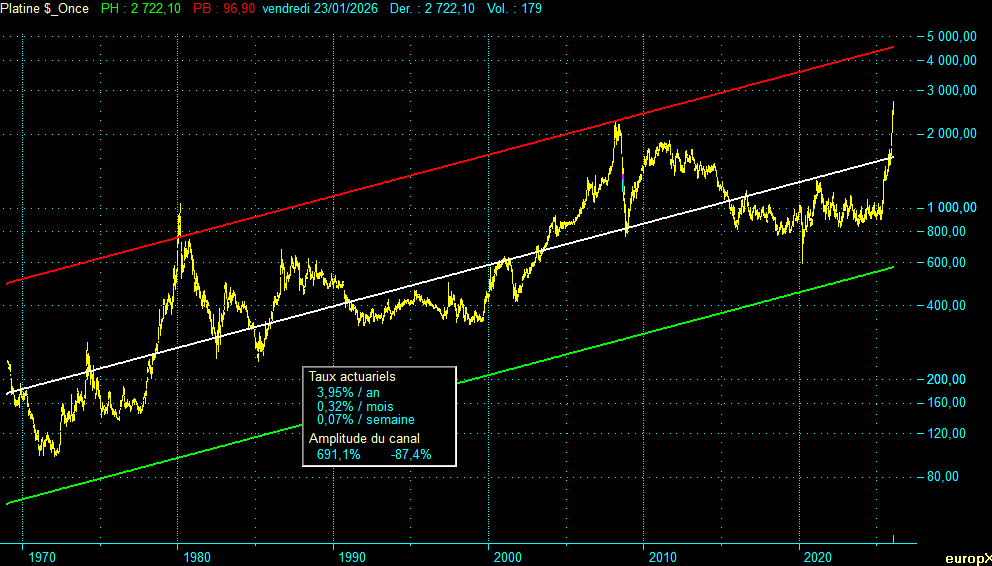

Analyse technique : le canal logarithmique

Configuration au 23 janvier 2026

Le platine évolue dans un canal logarithmique ascendant depuis 1969, avec une pente médiane de +3,95 %/an.

| Niveau | Valeur | Position du cours |

|---|---|---|

| Résistance supérieure | 4 606 $ | -40,9 % |

| Cours actuel | 2 722 $ | — |

| Médiane du canal | 1 615 $ | +68,5 % |

| Support inférieur | 582 $ | +367,5 % |

Interprétation : Le platine évolue dans la zone haute du canal (entre médiane et résistance) mais conserve un potentiel de hausse de +69 % avant d’atteindre la borne supérieure. La configuration est haussière sans être en zone de surchauffe extrême.

Amplitude du canal

L’amplitude totale du canal (691,1 % entre support et résistance) reflète la volatilité historique du platine — un métal capable d’explosions spectaculaires (+601 % en 1976-1980) comme d’effondrements brutaux (-74 % en 1980-1982).

Objectifs techniques

| Scénario | Objectif | Variation vs actuel |

|---|---|---|

| Retour médiane | 1 615 $ | -40,6 % |

| Résistance | 4 606 $ | +69,2 % |

| Extension haussière | 6 000 $+ | +120 %+ |

Tableau récapitulatif des 10 cycles du Platine (1969-2026)

| Dates | Platine ($) | Variations (%) | Or/Platine | Variations (%) | Durée phase | Durée cycle | Extremum |

|---|---|---|---|---|---|---|---|

| 03/01/1969 | 237,60 | — | 0,17 | — | — | — | Début |

| 29/01/1971 | 97,50 | -58,96 % | 0,39 | +123,24 % | 2,07 | — | Creux |

| 22/02/1974 | 263,50 | +170,26 % | 0,57 | +46,79 % | 3,07 | — | Sommet |

| 26/03/1976 | 136,90 | -48,05 % | 0,96 | +68,86 % | 2,09 | 5,16 | Creux |

| 07/03/1980 | 960,10 | +601,31 % | 0,63 | -34,11 % | 3,95 | — | Sommet |

| 18/06/1982 | 249,40 | -74,02 % | 1,24 | +95,17 % | 2,28 | 6,23 | Creux |

| 11/02/1983 | 484,30 | +94,19 % | 1,04 | -15,85 % | 0,65 | — | Sommet |

| 08/03/1985 | 237,40 | -50,98 % | 1,23 | +17,67 % | 2,07 | 2,72 | Creux |

| 05/09/1986 | 675,50 | +184,54 % | 0,62 | -49,18 % | 1,49 | — | Sommet |

| 27/12/1991 | 333,00 | -50,70 % | 1,06 | +70,31 % | 5,31 | 6,80 | Creux |

| 06/06/1997 | 497,00 | +49,25 % | 0,69 | -34,76 % | 5,44 | — | Sommet |

| 30/10/1998 | 334,25 | -32,75 % | 0,87 | +26,34 % | 1,40 | 6,84 | Creux |

| 12/01/2001 | 633,00 | +89,38 % | 0,42 | -52,36 % | 2,20 | — | Sommet |

| 26/10/2001 | 418,00 | -33,97 % | 0,66 | +59,22 % | 0,79 | 2,99 | Creux |

| 23/05/2008 | 2 182,00 | +422,01 % | 0,43 | -35,91 % | 6,57 | — | Sommet |

| 24/10/2008 | 778,00 | -64,34 % | 0,92 | +115,45 % | 0,42 | 7,00 | Creux |

| 02/09/2011 | 1 872,00 | +140,62 % | 1,00 | +9,38 % | 2,86 | — | Sommet |

| 15/01/2016 | 829,35 | -55,70 % | 1,31 | +31,02 % | 4,37 | 7,23 | Creux |

| 29/07/2016 | 1 148,58 | +38,49 % | 1,18 | -10,39 % | 0,54 | — | Sommet |

| 20/03/2020 | 622,50 | -45,80 % | 2,41 | +104,65 % | 3,64 | 4,18 | Creux |

| 19/02/2021 | 1 293,10 | +107,73 % | 1,38 | -42,73 % | 0,92 | — | Sommet |

| 02/09/2022 | 836,00 | -35,35 % | 2,05 | +48,65 % | 1,53 | 2,45 | Creux |

| 23/01/2026 | 2 722,10 | +225,61 % | 1,83 | -10,78 % | 3,39 | — | Position actuelle |

Perspectives 2026-2030

Scénarios pour le platine

Scénario 1 — Reconquête accélérée (35 %)

Si la demande hydrogène s’accélère et que le déficit d’offre persiste, le platine pourrait viser la résistance supérieure du canal (4 606 $), voire l’extension vers 5 000-6 000 $.

- Catalyseurs : Adoption massive des piles à combustible, nouvelles perturbations sud-africaines, normalisation du ratio vers 1,0

- Objectif : 4 500-6 000 $ (potentiel +65 % à +120 %)

- Ratio cible : 1,0-1,2

Scénario 2 — Consolidation (45 %)

Le platine consolide entre 2 200 $ et 3 200 $ pendant 12-24 mois, digérant sa hausse de +225 %. Le ratio Or/Platine se stabilise autour de 1,5-2,0.

- Catalyseurs : Ralentissement économique modéré, adoption hydrogène progressive, stabilisation offre/demande

- Objectif : 2 200-3 200 $ (consolidation latérale)

- Ratio cible : 1,5-2,0

Scénario 3 — Correction technique (20 %)

Un retour vers la médiane du canal (1 615 $) en cas de récession mondiale ou d’accélération de l’électrique au détriment de l’hydrogène.

- Catalyseurs : Récession globale, effondrement demande automobile, batteries dominent l’hydrogène

- Objectif : 1 500-1 800 $ (retour médiane)

- Ratio cible : 2,5-3,0

Scénarios pour le ratio Or/Platine

| Scénario | Ratio cible | Probabilité |

|---|---|---|

| Retour à la parité | 0,8-1,2 | 25 % |

| Normalisation partielle | 1,2-1,5 | 40 % |

| Statu quo | 1,5-2,0 | 30 % |

| Domination or renforcée | >2,0 | 5 % |

Le retour à la parité historique (ratio ~1,0) supposerait que le platine double par rapport à l’or — un scénario possible sur 5-10 ans si l’hydrogène devient le vecteur dominant de la transition énergétique.

Recommandations stratégiques

Pour investisseurs long terme

- Maintenir une exposition platine de 3-5 % du portefeuille métaux précieux comme diversification de l’or. Le platine offre une exposition à la transition énergétique que l’or ne procure pas.

- Privilégier l’exposition physique ou ETF adossés (Aberdeen Standard Physical Platinum, WisdomTree Platinum) plutôt que les actions minières, fortement exposées au risque sud-africain.

- Surveiller le ratio Or/Platine : Un ratio > 2,5 constitue historiquement une zone d’achat pour le platine ; un ratio < 1,2 une zone de prise de profits.

- Horizon minimum 3-5 ans : Le platine est plus volatil que l’or. Les cycles durent en moyenne 5-6 ans — la patience est récompensée.

Pour nouveaux entrants

- Point d’entrée actuel (2 722 $) acceptable mais pas optimal. Le platine a déjà progressé de +225 % depuis le creux de 2022.

- Stratégie DCA recommandée : Investir 1/6 de la position cible chaque mois pendant 6 mois pour lisser le prix d’entrée.

- En cas de correction vers 2 000-2 200 $, renforcer significativement — ce niveau correspondrait à un ratio Or/Platine de 2,3-2,5, zone historique d’opportunité.

Signaux à surveiller

Signaux haussiers :

- Ratio Or/Platine passant sous 1,5

- Annonces majeures sur l’hydrogène (subventions, infrastructures)

- Nouvelles perturbations de l’offre sud-africaine

- Déficit physique persistant

Signaux baissiers :

- Ratio Or/Platine repassant au-dessus de 2,5

- Effondrement des projets hydrogène

- Percée technologique réduisant l’intensité platine des piles à combustible

- Récession mondiale prolongée

Conclusion : Le métal du futur cherche à reconquérir son passé

L’analyse de 57 ans de données révèle une transformation profonde du marché du platine. Pendant 42 ans (1969-2011), le métal blanc régnait en maître, plus rare et plus précieux que l’or. Le Dieselgate de 2015 a précipité sa chute en détruisant la demande automobile qui soutenait sa prime.

Mais l’histoire ne s’arrête pas là. Depuis septembre 2022, le platine connaît une renaissance spectaculaire (+225 % en 3,4 ans), portée par un nouveau moteur : l’hydrogène. Les piles à combustible, irremplaçables pour la décarbonation du transport lourd, créent une demande structurelle que le diesel n’offrait plus.

Le ratio Or/Platine, après avoir atteint des extrêmes historiques (3,48 en avril 2025), amorce une décrue. À 1,83, il reste élevé par rapport à la moyenne historique — ce qui suggère que le potentiel de rattrapage du platine n’est pas épuisé.

Pour les investisseurs européens, le platine offre une double opportunité : participer à la transition énergétique (via l’hydrogène) tout en pariant sur un retour vers des ratios plus normaux avec l’or. Sa volatilité supérieure exige cependant une discipline rigoureuse et un horizon long.

Trois chiffres résument cette transformation :

- ×11,5 : Multiplication du prix du platine en 57 ans (237 $ → 2 722 $)

- 1,83 : Ratio Or/Platine actuel — contre 0,17 en 1969

- +69 % : Potentiel technique vers la résistance supérieure du canal (4 606 $)

L’âge d’or du platine (1969-2011) appartient au passé. L’âge de l’hydrogène (2022-…) pourrait lui redonner sa couronne. La question n’est plus de savoir si le platine peut reconquérir sa prime sur l’or — mais à quelle vitesse et dans quelles proportions.

Une certitude : après 15 ans d’oubli, le métal blanc est de retour sur le devant de la scène.

Sources : Données historiques Macrotrends (https://www.macrotrends.net), calculs et graphiques de l’auteur. Pour le contexte macroéconomique des cycles 1-8, voir notre analyse détaillée : L’or : arme monétaire et fin de l’hégémonie du dollar.

Note : Cette analyse ne constitue pas un conseil en investissement personnalisé. Le platine est un actif volatile qui peut connaître des corrections de 40-70 % en période de crise. Les performances passées ne préjugent pas des performances futures. Consultez un conseiller financier avant toute décision d’investissement significative.

Poster un Commentaire