Une étude approfondie des cycles longs et courts du marché actions japonais depuis 1989, avec implications macroéconomiques et perspectives actuelles

Note méthodologique : Cette analyse s’appuie sur des données de clôtures hebdomadaires du Nikkei 225, permettant d’identifier avec précision les extrema de marché tout en filtrant le bruit quotidien. Les contextes macroéconomiques ont été reconstitués via une recherche documentaire extensive de sources académiques, institutionnelles et journalistiques contemporaines des événements.

Vous préférez écouter ? Voici la version audio du résumé 👇

Introduction

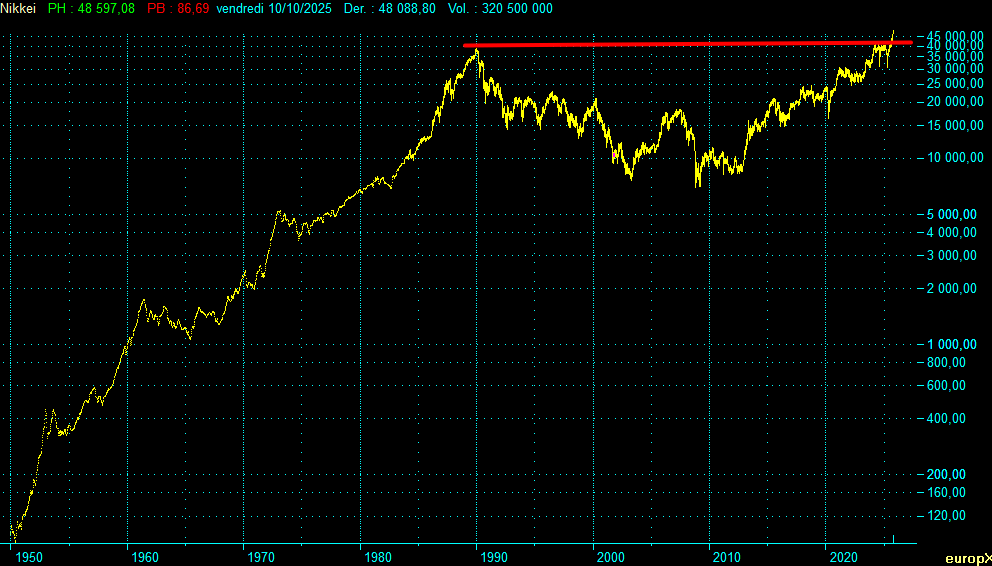

Le 22 février 2024, le Nikkei 225 franchissait enfin la barre symbolique des 39 000 points, dépassant son record historique établi le 29 décembre 1989 à 38 957 points. Ce moment marque la fin d’une attente de 35 ans, période au cours de laquelle les investisseurs japonais ont traversé la « décennie perdue », devenue « décennies perdues », puis finalement assisté à une renaissance structurelle du marché actions nippon.

Cet article propose une analyse détaillée des cycles boursiers japonais depuis 1989, en s’appuyant sur une méthodologie rigoureuse d’identification des extrema et une mise en contexte macroéconomique systématique de chaque phase.

Méthodologie

Sources et données

L’analyse s’appuie sur :

- Données de clôtures hebdomadaires du Nikkei 225 de 1950 à octobre 2025

- Identification des points d’inflexion (sommets et creux) marquant les cycles

- Contexte macroéconomique : recherche documentaire approfondie sur les événements économiques, politiques et financiers contemporains de chaque cycle

Définition des cycles

Un cycle complet est défini par l’alternance d’une phase haussière (creux → sommet) et d’une phase baissière (sommet → creux). Pour cette étude :

- Cycle long : période complète hausse + baisse, identifiant les grandes époques économiques

- Cycle court : mouvements entre extrema successifs depuis 1989, permettant une granularité plus fine

Calcul des métriques

Pour chaque cycle (hausse et baisse), nous avons calculé :

- Variation en pourcentage de chaque phase (hausse et baisse)

- Durée en années : calculée avec précision décimale

- Durée d’un cycle complet : (hausse +baisse)

I. Les cycles longs (1950-2025) : Une perspective historique

| Dates | Nikkei Index | Variations (%) | Durée des phases de hausse ou de baisse (années) | Durée d’un cycle hausse + baisse (années) | Extrema |

|---|---|---|---|---|---|

| 02/06/1950 | 86,69 | – | – | – | Creux |

| 29/12/1989 | 38916,00 | +44791,5% | 39,58 | – | Sommet |

| 25/04/2003 | 7699,50 | -80,2% | 13,32 | 52,90 | Creux |

| 13/07/2007 | 18238,90 | +136,9% | 4,22 | 17,54 | Sommet |

| 06/03/2009 | 7173,10 | -60,7% | 1,65 | 5,87 | Creux |

| 10/10/2025 | 48088,80 | +570,4% | 16,60 | 18,25 | Position actuelle |

Le miracle économique japonais (1950-1989)

De 86,69 à 38 916 points (+44 791,5%) en 39,58 ans

Cette période exceptionnelle correspond au redressement spectaculaire du Japon d’après-guerre. Soutenu par le Plan Marshall américain et une politique industrielle volontariste, le Japon devient la deuxième puissance économique mondiale dès 1968. Les années 1980 voient l’apogée de cette expansion avec la formation d’une bulle spéculative bicéphale (boursière et immobilière).

Les Accords du Plaza de 1985 provoquent un rapatriement massif de capitaux japonais depuis les États-Unis, alimentant une spéculation généralisée. À son apogée en 1989, le Japon représente 45% de la capitalisation boursière mondiale, les huit premières entreprises mondiales par capitalisation sont japonaises, et le PER du marché atteint un vertigineux 58x.

La grande descente (1989-2003)

De 38 916 à 7 699 points (-80,2%) en 13,32 ans

L’éclatement de la bulle marque le début des « décennies perdues ». Le resserrement monétaire de la Banque du Japon en 1989 déclenche un effondrement en cascade : les prix immobiliers chutent de 90% dans le résidentiel, les banques accumulent des créances douteuses massives, et l’économie entre en déflation.

La crise s’aggrave avec la crise financière asiatique de 1997-1998, provoquant les faillites retentissantes de Yamaichi Securities, Hokkaido Takushoku Bank et Long-Term Credit Bank of Japan. Entre 1990 et 1997, les Japonais perdent l’équivalent de 1 000 trillions de yens (9 000 milliards de dollars), soit plus de deux ans de PNB.

Le rebond manqué (2003-2007)

De 7 699 à 18 239 points (+136,9%) en 4,22 ans

La stabilisation progressive des prix immobiliers à partir de 2005 et le boom économique mondial permettent une reprise partielle. Les restructurations d’entreprises commencent à porter leurs fruits, mais le marché ne retrouve qu’un tiers de sa valeur perdue.

Le choc de la crise financière mondiale (2007-2009)

De 18 239 à 7 173 points (-60,7%) en 1,65 ans

Le Japon se révèle être l’économie la plus touchée par la crise des subprimes. Entre janvier et octobre 2008, le Nikkei chute de 50%, la plus forte baisse parmi les grandes bourses mondiales. Le PIB japonais se contracte de 14,2% en rythme annualisé au premier trimestre 2009, aggravé par l’appréciation du yen qui pénalise les exportateurs.

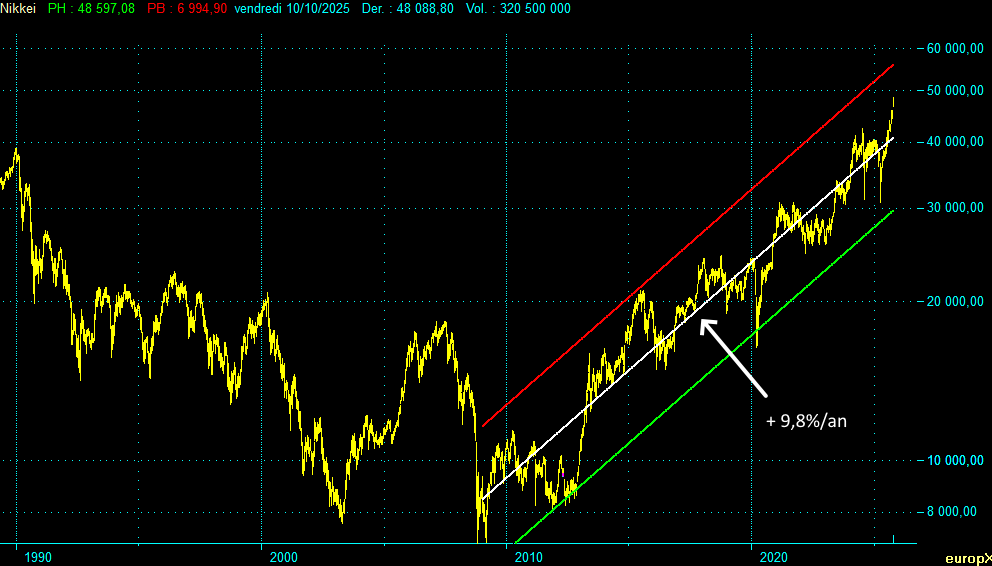

La renaissance progressive (2009-2025)

De 7 173 à 48 089 points (+570,4%) en 16,60 ans et en cours

Cette phase se subdivise en plusieurs sous-périodes :

2009-2012 : Reprise hésitante post-crise financière, avec le traumatisme supplémentaire du séisme et tsunami de Fukushima en mars 2011 (23 000 morts, 360 milliards de dollars de dégâts).

2013-2024 : Le tournant des « Abenomics » (*1*). En décembre 2012, le premier ministre Shinzo Abe lance une politique économique révolutionnaire articulée autour de trois « flèches » :

- Politique monétaire ultra-accommodante (doublement de la base monétaire en deux ans)

- Relance budgétaire massive (20 000 milliards de yens)

- Réformes structurelles

En 2013, le Nikkei réalise sa meilleure performance depuis 1972 avec +57%, et le yen se déprécie de plus de 15% face au dollar.

(*1*) : Le terme « Abenomics » combine le nom du Premier ministre « Abe » avec « economics »

2024-2025 : La consécration. En février 2024, le Nikkei franchit enfin son record de 1989 et atteint 40 000 points en mars, porté par des résultats d’entreprises solides, une amélioration de la gouvernance et des hausses de salaires historiques (+5,1% en 2024, la plus forte en 33 ans).

II. Les cycles courts depuis 1989 : Granularité et volatilité

L’analyse des cycles courts depuis le sommet de 1989 révèle des patterns instructifs sur la nature de la crise et de la reprise japonaises.

| Dates | Nikkei Index | Variations (%) | Durée des phases de hausse ou de baisse (années) | Durée d’un cycle hausse + baisse (années) | Extrema |

|---|---|---|---|---|---|

| 29/12/1989 | 38916,00 | – | – | – | Sommet |

| 30/06/1995 | 14517,00 | -62,7% | 5,50 | – | Creux |

| 21/06/1996 | 22531,00 | +55,2% | 0,98 | 6,48 | Sommet |

| 09/10/1998 | 12880,00 | -42,8% | 2,30 | 3,28 | Creux |

| 14/04/2000 | 20434,70 | +58,7% | 1,51 | 3,81 | Sommet |

| 25/04/2003 | 7699,50 | -62,3% | 3,03 | 4,54 | Creux |

| 13/07/2007 | 18238,90 | +136,9% | 4,22 | 7,25 | Sommet |

| 06/03/2009 | 7173,10 | -60,7% | 1,65 | 5,87 | Creux |

| 02/04/2010 | 11286,10 | +57,3% | 1,07 | 2,72 | Sommet |

| 25/11/2011 | 8160,01 | -27,7% | 1,65 | 2,72 | Creux |

| 07/08/2015 | 20724,60 | +154,0% | 3,70 | 5,35 | Sommet |

| 24/06/2016 | 14952,00 | -27,9% | 0,88 | 4,58 | Creux |

| 28/09/2018 | 24120,00 | +61,3% | 2,26 | 3,14 | Sommet |

| 20/03/2020 | 16552,80 | -31,4% | 1,48 | 3,74 | Creux |

| 10/10/2025 | 48088,80 | +190,5% | 5,56 | 7,04 | Position actuelle |

Statistiques des cycles

Phases baissières :

- Durée moyenne : 2,4 ans

- Amplitude moyenne : -45,0%

- Plus longue : 5,5 ans (1989-1995)

- Plus courte : 0,88 an (2015-2016)

Phases haussières :

- Durée moyenne : 2,8 ans

- Amplitude moyenne : +102,3%

- Plus longue : 5,56 ans (2020-2025, en cours)

- Plus courte : 0,98 an (1995-1996)

Cycle complet moyen : 4,95 ans

Les trois grandes époques

1989-2003 : Chaos et crises en cascade (14 ans)

Cette période se caractérise par une volatilité extrême et des crises successives :

- 1989-1995 : Dégonflement initial de la bulle (-63,2%)

- 1995-1996 : Rebond technique post-Kobe (*2*) (+55,2%)

- 1996-1998 : Crises asiatique, panique bancaire (-42,8%)

- 1998-2000 : Bulle Internet et premiers QE (+58,7%)

- 2000-2003 : Éclatement bulle Internet et 11 septembre (-62,3%)

Le point bas absolu est atteint le 25 avril 2003 à 7 699 points, soit -80,2% depuis le sommet de 1989.

(*2*) : Faisant suite au tremblement de Terre touchant durement la ville de Kobe et ses environs

2003-2011 : Normalisation progressive mais chocs persistants (8 ans)

- 2003-2007 : Boom mondial et réformes Koizumi (*3*) (+136,9%)

- 2007-2009 : Crise subprimes, la plus violente (-60,7%)

- 2009-2010 : Rebond post-crise (+57,3%)

- 2010-2011 : Triple catastrophe de Fukushima (-27,7%)

(*3*) : Junichiro Koizumi, Premier ministre, a mené des réformes structurelles ambitieuses pour moderniser l’économie japonaise. (privatisation de la poste japonaise, restructuration du secteur bancaire, réduction de la dette publique, dérégulation)

2011-2025 : Ère Abenomics et renaissance structurelle (14 ans)

- 2011-2015 : Lancement des Abenomics (+154,0%)

- 2015-2016 : Ralentissement chinois et Brexit (-27,9%)

- 2016-2018 : Poursuite des politiques accommodantes (+61,3%)

- 2018-2020 : Guerre commerciale et Covid-19 (-31,4%)

- 2020-2025 : Reprise post-Covid et record historique (+190,5%, en cours)

III. Les entreprises japonaises : Gagnants et perdants

Les victimes de la crise : Le secteur bancaire et financier

Les faillites bancaires de 1997-1998 marquent un tournant dramatique. Sanyō Securities (novembre 1997), Hokkaido Takushoku Bank, Yamaichi Securities, puis la Long-Term Credit Bank of Japan et Nippon Credit Bank (1998) s’effondrent sous le poids des créances douteuses.

Les créances douteuses du système bancaire passent de 30 trillions de yens en 1999 à 11 trillions en 2008, mais au prix d’une décennie d’ajustements douloureux.

Les perdants structurels : L’électronique grand public

Panasonic : Ex-numéro un mondial, le groupe enregistre des pertes de près de 10 milliards de dollars sur 2011-2012. Il abandonne successivement les écrans plasma (2013), les smartphones (2013), les LCD (2019), pour se reconvertir dans les composants automobiles (partenariat Tesla).

Sharp : Après avoir été un pionnier des écrans LCD, Sharp supprime 5 000 emplois en 2015 avant d’être racheté par le taïwanais Foxconn en 2016.

Toshiba : Fabricant de téléviseurs depuis 1959, Toshiba abandonne cette activité partout sauf au Japon, confiant sa marque au taïwanais Compal.

Le massacre des semi-conducteurs : En 1990, le Japon domine avec 6 acteurs dans le Top 10 mondial (NEC, Toshiba, Hitachi). En 2015, seul Toshiba reste dans le Top 10 à la 8e place. Au début des années 2000, le Japon comptait une dizaine de grands fabricants d’écrans plats ; il n’en reste que deux aujourd’hui.

Les gagnants : Automobile et indépendants

Toyota : Grâce au Toyota Production System (TPS) et sa culture d’amélioration continue (Kaizen), Toyota traverse toutes les crises et consolide sa position de leader mondial. (Le Kaizen, littéralement « changement pour le mieux ») est une philosophie japonaise de gestion qui repose sur l’amélioration continue par petites étapes progressives)

Honda : N’appartenant pas à un keiretsu, Honda conserve son indépendance stratégique. La marque lance Acura en 1986 et crée des icônes dans les années 1990 (NSX, Civic Type R, S2000). (Les keiretsu sont des groupes d’entreprises japonaises interconnectées par des participations croisées, des relations commerciales privilégiées et des liens historiques)

Sony : Diversification salvatrice dans le contenu (rachat de CBS/Sony Music en 1987, Columbia Pictures en 1989) et révolution du gaming avec la PlayStation (1994). Le fait de ne pas appartenir à un keiretsu permet à Sony de mieux résister.

Nissan : S’allie avec Renault en 1999, fusion impensable auparavant. Malgré les difficultés, Nissan produit des légendes comme la Skyline GT-R, « Godzilla », avec plus de 40 000 exemplaires vendus.

Les leçons

Les trois facteurs de succès :

- Indépendance vis-à-vis des keiretsus : Les entreprises non affiliées (Honda, Sony, Matsushita) ont conservé leur vision stratégique

- Diversification précoce : Sony dans le contenu et le gaming

- Excellence opérationnelle : Le Toyota Production System (TPS) de Toyota

Les causes d’échec :

- Rigidité structurelle : Les keiretsus ont perpétué des pratiques obsolètes

- Manque d’anticipation technologique : Retard dans le passage au numérique

- Sur-endettement : Investissements excessifs pendant la bulle

IV. Le franchissement du sommet de 1989 : Une nouvelle ère ?

Le moment historique

Le 22 février 2024 marque un tournant : le Nikkei dépasse 39 029 points, effaçant symboliquement 35 ans de purgatoire. Un trader de la place de Tokyo déclare : « Pour nous, cela marque l’arrivée d’une nouvelle ère. Il semble que le marché nous dise que nous sommes enfin sortis de la déflation et qu’un nouveau monde s’est ouvert ».

La mise en perspective cruciale

Cependant, cette performance doit être relativisée :

- Le Dow Jones a progressé de 17 fois depuis 1989 (de 2 700 à 46 000)

- L’indice SSE Composite de Shanghai a crû environ 30 fois depuis 1991 (de 130 à 3900)

- Le Nikkei n’a fait que retrouver son niveau de 1989 après 35 ans

Le PIB nominal du Japon, deuxième mondial en 1989, est désormais quatrième, dépassé par la Chine et l’Allemagne.

Les moteurs de la hausse actuelle : Fondamentaux solides

1. Réformes majeures de gouvernance d’entreprise

En mars 2023, la Bourse de Tokyo (TSE) (*4*) lance une révolution en appelant les entreprises à améliorer leur efficacité capitalistique. Près de la moitié des sociétés cotées se négocient en dessous de leur valeur comptable, une anomalie que le TSE s’attache à corriger.

(*4*) TSE : Tokyo Stock Exchange

Résultats concrets :

- Entre juillet 2022 et mai 2024, le nombre d’entreprises du segment Prime (segment le plus prestigieux de la Bourse de Tokyo) avec un PBR (*5*) < 1 diminue de 7%

- En 2023, rachats d’actions records : 960 milliards de yens (65 milliards $), quatrième année consécutive de record

- Augmentations de dividendes au deuxième plus haut niveau depuis 1985

- Engagement des grandes compagnies d’assurance de sortir de toutes les participations croisées sous 6 ans

(*5*) PBR (Price-to-Book Ratio) : C’est le ratio cours/valeur comptable, autrement dit, le marché valorise l’entreprise moins que la valeur de ses actifs dans les livres comptables. Il compare le prix de marché d’une action à sa valeur comptable (actifs nets par action). PBR < 1 signifie que l’entreprise est cotée en dessous de sa valeur comptable

2. Sortie de la déflation

Après trois décennies de déflation, l’inflation revient de façon contrôlée. La croissance des salaires s’accélère en 2024 avec la perspective d’une poursuite en 2025. La Banque du Japon sort de sa politique de taux négatifs en mars 2024, relevant les taux à 0,25% en juillet.

3. Programme NISA renforcé

Le programme NISA (investissement en actions avec exonération fiscale), remanié en janvier 2024, double la limite annuelle d’investissement. Résultat : environ 50% de l’argent du NISA est investi dans les actions japonaises, représentant plus de 5 trillions de yens (33 milliards $) en 2024.

4. Révolution technologique

L’annonce par Nvidia de résultats records le 21 février 2024 déclenche un rallye mondial. Tokyo Electron, fabricant d’équipements pour semi-conducteurs, bondit de 4,95%, donnant le plus grand coup de pouce au Nikkei.

5. Yen compétitif

De 103 JPY/USD en 2020, le yen tombe à environ 153 JPY/USD en octobre 2025, favorisant les exportateurs. Toutefois, une tendance au renforcement relatif depuis le pic de juillet 2024 (162 JPY) constitue un risque pour les bénéfices futurs.

Différences fondamentales avec 1989

| Critère | 1989 (Bulle) | 2024 (Reprise) |

|---|---|---|

| PER | 58x (marché >50x) | 14,4x (vs 19,9x USA) |

| Base | Spéculation immobilière | Réformes structurelles + croissance bénéfices |

| Gouvernance | Opaque, keiretsus fermés | Transparence, activisme encouragé |

| Dividendes | 0,5% rendement | Rachats records + dividendes croissants |

| Inflation | Bulle spéculative | Sortie contrôlée de déflation |

| Valorisation immobilière | Tokyo > Californie | Niveaux normalisés |

Un analyste de Daiwa Securities (une des plus grandes sociétés de courtage et de services financiers) résume : « La vitesse est plus rapide que prévue, mais c’est justifié étant donné les améliorations fondamentales telles que la réforme de la gouvernance d’entreprise ».

Position actuelle : Octobre 2025

Au 10 octobre 2025, le Nikkei s’établit à 48 089 points, soit :

- +190,5% depuis le creux de mars 2020

- +23,5% au-dessus du record de 1989

- +43,2% de hausse, en 6 mois, depuis le creux hebdomadaire (intermédiaire) du 11 avril 2025

- Niveau proche de la zone psychologique des 50 000 points

V. Perspectives et risques

Optimisme des analystes

Les prévisions établies en 2024 tablaient sur une croissance des bénéfices d’environ 10% pour 2024 (*6*), 7,2% pour 2025, et 10,3% en moyenne pour les cinq années à venir.

(*6*) : Les résultats définitifs de l’exercice fiscal 2024 (avril 2024 – mars 2025) ne sont pas encore publiés.

Catalyseurs positifs :

- Warren Buffett a renforcé ses participations dans cinq sociétés commerciales japonaises en 2023

- BlackRock Institute surpondère les actions japonaises en raison des rachats d’actions et réformes

Points de vigilance

1. Valorisations qui s’échauffent

Une grande partie des bonnes nouvelles est déjà intégrée dans les cours. Les valorisations, bien que raisonnables comparées à 1989, ne sont plus « bon marché ».

2. Défis structurels persistants

- Déclin démographique et vieillissement de la population

- Dette publique massive (260% du PIB)

- Dépendance à la politique monétaire ultra-accommodante

3. Qualité des réformes inégale

Bien que le volume des divulgations ait augmenté, leur qualité laisse souvent à désirer. La divulgation seule ne suffira pas à transformer les entreprises.

4. Volatilité du yen

Si le yen reste historiquement faible (153 JPY/USD vs 75 en 2011), sa tendance s’est inversée depuis le pic de juillet 2024 (162 JPY). Un retour vers 135-140 JPY réduirait significativement les bénéfices des exportateurs, habitués à des niveaux de 150-160.

Conclusion : Une nouvelle ère, mais vigilance requise

Ce qui EST différent de 1989

✅ Fondamentaux solides : Croissance des bénéfices réelle, pas spéculation immobilière

✅ Valorisations raisonnables : PER de 14,4x contre 58x en 1989

✅ Réformes structurelles : Gouvernance transformée, fin progressive des participations croisées

✅ Soutien institutionnel : TSE, gouvernement, investisseurs internationaux alignés

✅ Momentum domestique : Retour massif des investisseurs particuliers japonais via NISA

Ce qui RESSEMBLE à 1989

⚠️ Vitesse de la hausse : +43,2% de hausse, en 6 mois

⚠️ Effet momentum : Utilisation massive de l’effet de levier par les investisseurs individuels

⚠️ Position technique : +23,5% au-dessus du record de 1989

Le verdict final

Nous ne sommes PAS dans une bulle comparable à 1989. La situation actuelle reflète une reprise structurelle légitime après 35 ans de purgatoire, portée par des réformes profondes et des améliorations fondamentales des entreprises.

Cependant, à 48 000 points et après 5,56 ans de hausse post-COVID, la prudence s’impose :

- Les fondamentaux sont solides, mais largement « dans les cours »

- Les défis démographiques et la dette publique restent non résolus

- Le yen faible pourrait se retourner, pénalisant les exportateurs

Recommandation stratégique : Le Japon n’est plus un « piège à valeur » (value trap), mais il se rapproche probablement d’une phase de consolidation après cette remarquable ascension. Les investisseurs de long terme peuvent maintenir leurs positions sur la base des fondamentaux, mais il serait imprudent d’initier de grosses positions à ces niveaux sans attendre une correction saine.

Le marché japonais a finalement prouvé qu’il pouvait se réinventer. La question n’est plus « si » il dépassera durablement 1989, mais « comment » il gérera cette nouvelle phase de maturité dans un contexte de défis structurels persistants.

Poster un Commentaire